2002년 설립된 이즈미디어는 CCM(Compact Camera Module·초소형 카메라 모듈)에 대한 검사 및 조립 장비를 개발·제조·판매하는 업체다. 지난해 7월 코스닥시장에 입성했다. 이즈미디어는 주요 글로벌 스마트폰 제조사의 2차 협력사로, 전체 매출에서 수출이 차지하는 비중은 최근 3개년 평균 75%를 넘어서고 있다. 주요 고객사로는 오필름과 트룰리, 삼성전자에 납품하는 파트론, 엠씨넥스가 있다. 이 가운데 오필림과 트룰리는 화웨이, 오포, 비보 등 중국 스마트폰 제조사에 듀얼 카메라 모듈을 공급하고 있다. 상장 이후 차익실현 물량과 더불어 시장 소외주로 분류되면서 큰 빛을 보진 못했지만, 최근 중국 매출이 확대되면서 주가가 점차 살아나고 있다.

◇공모가 부풀리기 논란…상장 초기 잡음 커 = 지난해 코스닥 상장을 앞두고 이즈미디어는 공모가 부풀리기 논란에 휩싸였다. 큰 폭의 적자(순손실)를 기록한 지난해 1분기 실적을 빼고 공모가를 산정했기 때문이다.

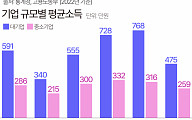

당시 상장 주관사인 한국투자증권은 이즈미디어의 희망 공모가 범위를 7500원에서 1만 원으로 책정했다. 이즈미디어의 지난해 주당순이익(EPS) 591원과 유사 기업들의 평균 주가수익비율(PER) 22.25배를 적용해 주당 평가 가격을 1만3151원으로 한 다음 할인율(23.95~42.96%)을 반영한 것이다. 하지만 이즈미디어의 EPS에 당시 1분기 15억 원의 영업손실을 반영하지 않았다. 만약 1분기 손실분을 반영하면 공모가는 더욱 내려갈 수밖에 없는 상황이었다.

당시 이 회사는 “환헤지를 하지 않은 상황에서 원·달러 환율이 하락하면서 1분기에 일시적 순손실이 난 데다, 비수기 영향도 있었다”고 해명했다. 이 같은 논란은 고스란히 청약률 부진으로 나타났다. 최종 청약 결과 13.87대 1의 경쟁률을 기록하면서 청약증거금은 158억 원이 모집됐다. 상장 직전 이즈미디어가 글로벌 스마트폰 회사들의 듀얼카메라 채택 증가에 따라 수혜 기업으로 지목된 것과 정반대의 결과로 나타난 것. 시장 관계자는 “매출의 70% 이상을 해외에서 거두는 이즈미디어가 환헤지 전략을 제대로 준비하지 못한 것이 화근이었다”고 지적했다.

◇공모가 최하단 결정…시장 소외주로 = 이즈미디어의 공모가는 청약 부진으로 희망 공모가 하단인 7500원으로 결정됐다. 하지만 낮게 책정된 공모가로 인해 상장 초반 매수세가 몰리면서 주가 상승으로 이어졌다.

상장 첫날 이즈미디어 시초가는 공모가 대비 12% 오른 8400원으로 시작했다. 이후 장중 1만500원까지 치솟기도 했다. 하지만 이내 상장 차익 물량이 쏟아지면서 9360원에 상장 첫날을 마감했다. 이후 뚜렷한 움직임 없이 공모가를 중심으로 등락을 거듭한 이즈미디어는 시장의 외면 속에 거래량이 줄어들면서 시장소외주로 전락하고 말았다. 주가 역시 거래량이 부족하다 보니 뚜렷한 매수세 없이 공모가 밑으로 흘러내렸다. 특히 기관 매수세는 거의 실종된 가운데 개인투자자 일부만이 매매에 참여한 모습이다.

지난해 12월에는 5210원까지 주가가 흘러내리면서 최저가를 기록했다. 이는 지난해 실적이 많이 감소하면서 주가 역시 하락세로 이어진 것으로 분석된다. 지난해 영업이익은 24억 원으로 전년 43억 원 대비 44.2% 추락했다.

◇듀얼 카메라 급증에…주가는 상승 무드 = 실적 부진과 주가 하락으로 고충을 겪던 이즈미디어는 최근 주가가 재상승세에 돌입하면서 7000원을 목전에 두고 있다. 이는 중국 수주가 급증하면서 실적이 다시 올라오고 있기 때문이다. 중국 내 카메라 모듈 생산업체의 듀얼 카메라 사업 확대로 관련 검사장비 수요가 급증한 것. 이즈미디어의 신규 아이템인 3D 센싱 카메라 검사장비 또한 연내 공급이 기대되는 상황이다.

김재윤 KTB투자증권 연구원은 “지난해 하반기부터 주요 핸드셋 업체의 듀얼 카메라 채택 비중이 높아지면서 주요 고객사 듀얼 카메라 모듈 설비 확대가 진행 중”이라며 “글로벌 핸드셋 업체의 듀얼 카메라 채택 비율은 2016년 5.1%에서 2020년 34.0%까지 증가할 것”이라고 설명했다.

특히 중국 큐테크에 공급하는 181억7000만 원 규모의 콤팩트 카메라모듈 검사장비 공급 계약은 올해 1분기에 인식될 것으로 보인다. 김 연구원은 “2차 수주 물량은 1차 규모를 넘어서는 수준으로 연내 수주가 가능할 것”이라며 “중국 카메라 모듈 업체들의 듀얼 카메라 설비 투자가 지속하는 만큼, 중국 수주도 매년 큰 폭으로 증가할 것”이라고 예상했다.

그는 이어 “지난해 7월 신규 상장 이후 부진한 3분기 실적에 주가는 공모가(7500원) 이하로 하락한 상황이지만, 올해 연결 매출액과 영업이익은 전년 대비 각각 66.3%, 2619.4% 증가한 850억 원, 87억 원을 기록할 것”이라고 덧붙였다.

특히 김 연구원은 “수주잔고 감안 시 1분기는 매출액 약 230억 원 이상의 분기 최대 실적 달성이 예상된다”면서 “현재 개발 중인 3D 센싱 카메라 검사장비도 연내 공급할 전망이어서 관련 시장의 신규 진출도 기대할 만하다”고 말했다.

![임영웅·아이유·손흥민…'억' 소리 나는 스타마케팅의 '명암' [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2016192.jpg)