3000억 중반 가격 제시..금융당국 승인이 관건

16일 투자은행(IB)업계에 따르면 이베스트투자증권 주주 LS네트웍스는 최근 이 회사 매각 우선협상대상자로 아프로서비스그룹을 선정했다.

LS네트웍스와 이베스트투자증권 매각주관사 씨티글로벌마켓증권은 이달 10일 첫 본입찰을 진행한 뒤 경매호가 입찰(Ascending bid)을 진행했다. 그 결과 본입찰에 참여한 PEF 운용사인 웨일인베스트먼트, 케이프투자증권(옛 LIG투자증권) 등을 제치고 아프로서비스가 우선협상대상자가 됐다.

이 그룹이 이베스트투자증권 인수를 위해 제시한 가격은 3000억 원 중반에서 4000억 원 초반대인 것으로 알려졌다.

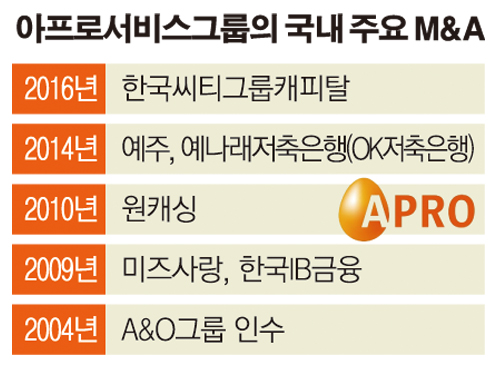

최윤 아프로서비스그룹 회장은 사업 다각화를 위해 금융사 인수에 적극 나서고 있다. 최 회장은 2014년 예주ㆍ예나래저축은행(OK저축은행)을 인수하면서 중장기적으로 대부업에서 철수하겠다고 했다. 이 때문에 다른 사업 부문 다각화를 위해 증권사와 운용사 인수에 나서고 있다. 아프로서비스는 KB증권 계열사인 현대자산운용 인수전에도 참가하고 있다. 두 회사 모두 인수를 완료하면 증권-운용사를 갖춘 회사로 탈바꿈하게 된다.

금융당국의 승인 여부는 고비로 평가된다. 금융당국은 아프로서비스그룹이 제2금융권 회사를 보유하고 있는 사실만으로는 적격 대주주 탈락 사안은 아니라고 보고 있다. 하지만 OK저축은행 인수에서 대부업 축소 관련 규정을 어긴 것이 심사에 어떤 영향을 미칠 지는 미지수다.

LS네트웍스는 한숨 돌리게 됐다. 이번 지분 매각 대상은 LS네트웍스가 출자한 사모펀드(PEF) 운용사인 G&A의 이베스트투자증권 지분 84.58%다. LS네트웍스는 이 지분 매각을 통해 현금을 확보하게 되면 재무구조 개선에 사용할 전망이다. 이 회사의 2016년 말 연결기준 부채비율은 109.2%다.

![수영복 입으면 더 잘 뛰나요?…운동복과 상업성의 함수관계 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2012786.jpg)