신한투자증권, 투자의견 ‘매수’ 유지…목표주가 25만 원으로 상향

신한투자증권은 현대모비스에 대해 주주가치 제고 노력이 주가 상승으로 이어질 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 29만 원에서 32만 원으로 상향 조정했다. 전 거래일 기준 종가는 25만500원이다.

20일 박광래 신한투자증권 연구원은 “시장에서 기대했던 CEO 인베스터데이(CID) 이벤트는 끝나고 이제 성과를 통해 입증해야 하는 구간으로 진입했다”며 “자기주식 소각 이벤트 때마다 주가 상승세가 나타날 전망”이라고 했다.

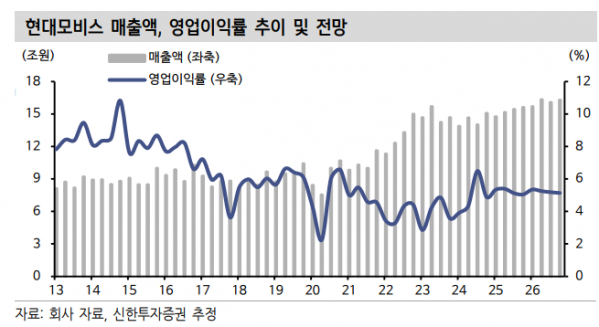

박 연구원은 “CID 행사를 통해 중장기 재무전략과 차기 주주환원 정책을 공개했다”며 “매출액의 경우 2027년까지 연평균 8% 이상 성장을 목표로 하고, 영업이익은 투자회수 사이클 진입과 고부가가치 매출 확대를 통한 믹스 개선으로 영업이익률을 지난해 3.9%에서 2027년 5~6%대로 회복시킬 계획”이라고 했다.

그러면서 “대규모 투자가 집행됐던 사업에서 매출이 본격적으로 성장하며 고정비 부담이 완화될 전망”이라고 덧붙였다.

박 연구원은 “현대차에서도 활용한 총주주환원율(TSR)을 기준으로 주주환원 계획을 새롭게 설정했다”며 “2022~2024년 19.7% 수준이었던 TSR을 2025~2027년에는 30% 이상으로 끌어올릴 계획”이라고 했다.

그는 “기존에는 지분법이익(연간 약 1조8000억 원)을 제외한 순이익을 기준으로 배당을 지급했으나, 신규 주주환원 계획에서는 지배주주 순이익 기준으로 배당을 지급해 주주환원 절대 규모 확대를 기대한다”며 “연간 4조 원 수준의 지배주주 순이익 달성과 함께 1조2000억 원대의 주주환원이 예상된다”고 했다.

또 그는 “연평균 8%의 매출 성장과 영업이익률 개선, 주주환원 확대로 10%대의 자기자본수익률(ROE) 달성 목표도 밝혔다”며 “2020년 3%였던 비계열사향(Non-Captive) 비중은 2033년에 40%까지 확대할 계획”이라고 했다.

![2026년 휴일 달력…내년 빅 이벤트는? [해시태그]](https://img.etoday.co.kr/crop/320/200/2273686.jpg)