유안타증권, 투자의견 ‘매수’ 유지…목표주가 4만 원으로 하향

유안타증권은 디어유에 대해 하반기 주가 상승 모멘텀을 보유하고 있다고 분석했다. 투자의견은 ‘매수’ 유지, 목표주가는 내년도 실적 추정치 등을 하향 조정하면서 기존 5만5000원에서 4만 원으로 하향 조정했다. 전 거래일 기준 종가는 2만750원이다.

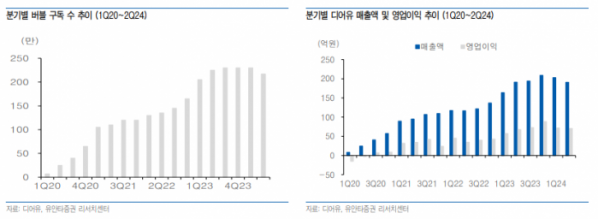

28일 이환욱 유안타증권 연구원은 “올해 2분기 매출액과 영업이익은 각각 191억 원, 71억 원으로 시장 컨센서스를 소폭 하회했다”며 “블랙핑크 지수와 배우 김수현 등 신규 지식재산(IP)이 추가 입점하며 구독 수 하락 폭 일부를 상쇄했지만, 보이그룹 제로베이스원 계약 만료에 따른 구독 수 감소 영향으로, 소폭의 외형 역성장을 기록했다”고 했다.

이 연구원은 “국내의 경우 배우 박보영, 블랙핑크 멤버 리사에 이은 로제, 그리고 라이즈까지 구독 수 증가를 견인할 신규 IP 입점이 가시화된 상황”이라며 “총 구독 수 증가 기조가 하반기에도 이어질 전망”이라고 했다.

이 연구원은 “미국 신규 플랫폼은 9월 말 런칭 예정으로 올해 4분기부터 실적 반영될 전망”이라며 “초기 입점 아티스트 IP는 글로벌 라틴 팝스타 2인과 미국 팝스타 1인 총 3명으로 시작될 예정”이라고 했다.

그는 “연내 구독 수 10만에 도달하면 내년부터 영업 레버리지 효과가 가능할 전망”이라며 “월 구독료는 4.99달러 수준으로 타국 대비 25%가량 높게 적용될 예정”이라고 했다.

이 연구원은 “일본 플랫폼의 경우 최근 SKE48 멤버 40명이 동시 입점해 구독 수 증가 기조를 견인하고 있다”며 “NMB48 출신 멤버와 인플루언서, 배우 등 지속적인 신규 IP 입점이 진행될 예정”이라고 했다.

또 그는 “중국 신규 플랫폼 런칭도 기대해 볼 요소”라며 “현지 파트너사를 통한 서비스 런칭이 예상되며, 안정적인 캐쉬카우 역할을 기대해 볼 수 있다”고 했다.

이어 “신규 서비스와 플랫폼 런칭 등이 임박한 시점으로 추가적인 주가 하방 압력은 낮은 구간”이라고 덧붙였다.

![키키도 소환한 그 감성⋯Y2K, 왜 아직도 먹히냐면요 [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2292619.jpg)