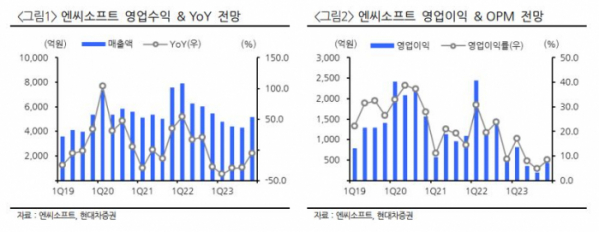

현대차증권이 엔씨소프트에 대해 2분기에 이어 3분기 실적도 기대치를 밑돌 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 37만 원에서 33만 원으로 하향조정했다, 전 거래일 기준 종가는 24만8000원이다.

21일 김현용 현대차증권 연구원은 “엔씨소프트의 3분기 실적은 매출액 4284억 원, 영업이익은 204억 원으로 시장 기대치를 하회할 전망”이라며 “매출이 전 분기비로도 2.7% 감소하며 부진한 것은 리니지2M과 리니지W 매출이 재차 평균 직전 분기 대비 9% 감소하기 때문”이라고 했다.

김 연구원은 “이익 급감이 지속할 것으로 예상한다”며 “이는 영업비용의 절반을 차지하는 인건비가 고정비 성격인 상황에서 신작 공백으로 매출이 크게 감소하는 점에 기인한다”고 했다.

김 연구원은 “연말까지 엔씨소프트 신작으로는 9월 26일 퍼즈업, 12월 TL 국내 출시”라며 “캐쥬얼 신작 퍼즈업에 대한 매출 잠재력이 크지 않은 상황에서 4분기 실적 반등의 핵심은 TL의 성공 여부”라고 했다.

그는 “TL은 글로벌 비공개 테스트(CBT) 과정을 거치며 자동 사냥과 자동 이동을 제거하고 구미 콘솔 이용자들의 게임 성향에도 부합할 수 있도록 게임 시스템을 조율 중”이라면서도 “4분기까지는 한 달 미만의 국내 매출과 출시 마케팅비의 미스매치가 불가피해 실적의 가파른 반등은 힘들다고 판단한다”고 했다.

김 연구원은 “TL은 12월 국내를 시작으로 글로벌 순차 출시가 유력해진 상황”이라며 “TL이 PC‧콘솔 시장에서 대흥행하며 연매출 4000~5000억 원 이상 달성하더라도 모바일 리니지 감소분을 충당하기가 버거운 것으로 판단한다”고 했다.

그는 “내년 2분기 말부터 모바일 신작 3종(배틀 크러쉬, 블소S, 프로젝트G)이 연말까지 출시될 예정”이라면서도 “대작 라인업은 2025년 아이온 2까지 기다려야 할 것으로 보여진다”고 했다.

그러면서 “실적 감소로 밸류에이션 메리트도 부각되기 힘든 상황이라 투자 매력도는 크지 않다”며 “12월 예정대로 TL 출시 일자가 잡히면 주가 반등의 단초가 될 수 있다”고 했다.

!["인스타그램 정지됐어요"⋯'청소년 SNS 금지', 설마 한국도? [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2293582.jpg)