이베스트투자증권은 10일 인터로조에 대해 ‘수출 고성장, 수익성 개선이 지속됐다’며 ‘매수’를 추천했다. 목표주가는 4만2000원을 유지했다.

조은애 이베스트투자증권 연구원은 “인터로조의 주가상승은 수출 증가에 따른 매출 성장과 수익성 개선 기

대감, 언론을 통해 공개된 실리콘 하이드로겔 임상시험 통과에 따른 FDA 승인 기대감 등의 영향으로 보여진다”며 “향후 투자자들의 관심은 수출 증가율, 3공장 가동률 상승 속도 및 이에 따른 수익성 개선 강도, FDA 승인 이후 대규모 수주 가능성에 집중될 것으로 예상한다”고 전했다.

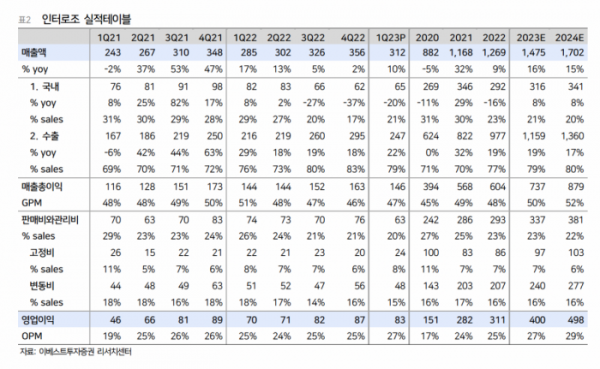

올해 1분기 인터로조의 잠정 매출액은 전년 동기 대비 10% 증가한 312억 원, 영업이익은 18% 늘어난 83억 원을 기록했다. 수출매출 비중은 2021년 70%에서 2022년 77%, 올해 1분기 79%로 상승했다. 영업이익률은 특별한 비용 이슈가 없어 전년 동기 대비 2%p 개선됐다.

올해 연간 예상 매출액은 전년 동기 대비 16% 증가한 1475억 원, 영업이익은 28% 늘어난 400억 원을 기록할 거란 예측이다.

조 연구원은 “2분기부터는 일본, 유럽, 중국 신규고객으로의 매출이 본격적으로 반영될 예정”이라며 “수익성이 좋은 실리콘 매출 비중 확대 3공장 가동률 상승, 영업레버리지 효과로 수익성은 안정적으로 우상향 할 것으로 예상한다”고 말했다.

그는 “올해부터 실리콘 하이드로겔 매출이 본격적으로 성장하고, 고마진의 실리콘 매출비중 확대 및 3공장 가동률 상승에 따른 수익성 개선도 기대된다”며 “이러한 성장 전략과 수익성 개선 요인은 구조적 이슈라 판단되고 향후 영업이익률은 30% 이상을 기록할 수 있을 것으로 예상한다”고 덧붙였다.

이어 “올해 하반기로 예상되는 실리콘 하이드로겔 FDA 허가 이후 콘텍트렌즈 시장규모가 가장 큰 미국 시장에서 의미있는 매출이 발생할 것으로 예상된다”며 “당사는 아직 미국 예상 매출을 수익예상에 반영하지 않았기 때문에 추가적인 실적 업사이드 요인이 될 것으로 예상한다”고 강조했다.

!["인스타그램 정지됐어요"⋯'청소년 SNS 금지', 설마 한국도? [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2293582.jpg)