이전 최대 2021년 LG화학 1조2000억 원 넘어서

3년물 AA- 회사채 크레딧 스프레드 75.4bp, 연초 대비 반토막

22일 롯데케미칼(AA+) 3500억 규모 수요예측 관건

"높은 투자 수요 감안 당분간 높은 경쟁률, 2분기 이후 줄 것"

찬바람이 불던 회사채 시장에 온풍이 불고 있다. SK하이닉스가 단일 최대 발행금액 기록을 갈아치우는 등 회사채 발행을 미뤘던 기업들이 AA등급을 중심으로 증액 발행에 성공, 흥행몰이에 나서고 있다.

15일 투자은행(IB)업계에 따르면 SK하이닉스(AA0)는 전날 총 1조3900억 원 규모의 회사채를 발행했다. 만기별 발행금액은 3년물 4300억, 5년물 7800억, 7년물 1000억, 10년물 800억 원 등이다.

이는 역대 회사채 시장에서 단일 회차 발행을 기준으로 최대 기록을 경신한 수치다. 이전 단일 최대 기록인 2021년 LG화학의 1조2000억 원을 넘어섰다.

발행 금리도 낮췄다. 기존 대비 두배 가량 증액 발행에 나섰음에도 발행금리는 3년물 3.8255%, 5년물 4.2667%, 7년물 4.51910%, 10년물 4.903%를 기록했다. 모두 개별 민평금리 보다 낮은 수준이다. 신용등급이 더 높은 KT(AAA0)의 지난달 3년물 조달 금리 3.87%보다도 낮았다.

SK하이닉스가 10년만에 영업적자를 기록했음에도 재무 안정성이 뒷받침되는 만큼 신용평가사들이 등급을 ‘안정적’으로 유지한 영향으로 풀이된다.

SK하이닉스는 발행한 회사채로 이달 만기를 앞둔 7200억 원의 회사채를 상환할 예정인 것으로 알려졌다. SK하이닉스가 회사채 발행에 나선 건 2021년 4월 이후 약 2년여 만이다. 당시 SK하이닉스는 1조1800억 원 규모 회사채를 발행한 바 있다.

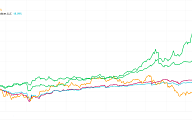

지난해까지만 해도 미매각 사태가 속출하며 냉각됐던 기업 자금조달 시장이 개선되는 분위기다. 국고채 3년물과 무보증 3년 AA-등급 회사채 간 크레딧 스프레드는 이날 오전 기준 75.4bp를 기록했다. 올해 초만 해도 148bp에 달했던 만큼 반토막 수준으로 떨어진 셈이다. 크레딧 스프레드가 좁혀진 것은 채권 발행을 통한 기업의 자금 조달 환경이 개선됐다는 의미다.

이달 하반기에도 AA등급을 중심으로 굵직한 회사채 수요예측 일정이 계속될 예정이다. 15일 포스코케미칼(AA-)이 2000억 원 규모 수요예측(최대 4000억 원 증액)에 나선다. 포스코케미칼은 회사채 발행에 성공할 경우 인조흑연 음극재 제조설비와 양극재 원료 매입에 대거 투자할 계획인 것으로 알려졌다.

이외에도 16일 롯데쇼핑(AA-)이 1500억 원(최대 3000억 원), 17일 SK(AA+)는 3000억(최대 4000억 원) 규모 수요예측을 진행한다. 20일에는 롯데지주(AA0)가 2500억 원(최대 5000억 원), 24일은 SK에너지(AA0)가 3000억 원(최대 5000억 원) 규모 수요예측에 나선다.

특히 22일에는 롯데케미칼(AA+)의 3500억 규모 수요예측(최대 7000억 원)이 예정됐다. 롯데케미칼은 3월말까지 인수키로 한 일진머티리얼즈의 인수잔금 2조4000억 원을 지급해야하는 상황인 만큼 수요예측 성공 여부가 중요한 상황이다. 신용평가사들은 지난해 연간 7584억 원의 영업손실을 기록한 롯데케미칼에 대해 신용등급을 하향할지 여부를 오는 4월 이후 평가할 예정이다.

최근 회사채 수요예측 규모가 과거보다 앞서는 만큼 당분간 AA등급 회사채 시장의 열기는 계속될 거란 게 증권가의 예측이다. 3월말까지 추가적으로 7~10조 원 내외의 발행이 이어질 전망이다. 다만 2분기 이후 입찰 규모가 줄어드는 과거 추세를 감안하면 안심하기는 이르다는 평가다. 또 A등급은 기업들의 자금 확보 수요에 비해 투자 수요가 받쳐주지 않는다는 분석도 나온다.

한광열 NH투자증권 연구원은 “연초 이후 AA등급 이상 회사채 수요 예측에서 입찰금액은 52조 원 내외로 발행 예정액 7조 원 대비 7배를 상회했고, 실제 발행액도 11조6000억 원으로 발행 예정액 대비 1.65배”라며 “이는 과거 대비 높은 수준으로, 높은 투자 수요를 감안할 때 당분간 높은 경쟁률이 이어질 가능성이 높다”고 설명했다.

이어 “다만 과거 추이상 2분기 이후에는 입찰금액이 점차 감소한 만큼 투자 수요가 점차 줄어들 것으로 판단한다”며 “A등급의 경우 AA등급과 달리 발행 예정 금액과 입찰 금액, 실제 발행 금액이 과거 대비 높지 않다”고 덧붙였다.

![[이투PICK 순삭랭킹] 12월 넷째 주 유튜브 영상 순위](https://img.etoday.co.kr/crop/320/200/2269073.jpg)