하락하던 ‘돈나무 언니’ 캐시우드 아크ETF 1월 반등

2월 ETF 시장 낙관론 나오나 리스크 관리도 필요

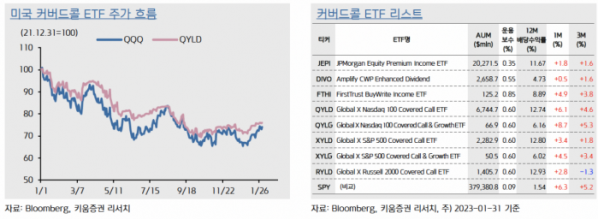

"옵션 프리미엄 확보 가능한 '커버드콜' 전략 주목"

1월 자산시장 반등에 힘입어 미국 상장지수펀드(ETF) 시장도 모처럼 웃었다. 블록체인, 기술주, 전기차 및 2차전지 등 관련 ETF 상품이 수익률 상위권에 이름을 올렸다. 미국의 금리인상 조기 종료 기대감에 이어 중국의 리오프닝, 경기 연착륙 가능성 등이 맞물렸다는 분석이다.

2월 ETF 시장도 낙관론이 우세해지면서 온기가 이어질 가능성이 제기된다. 다만 부동산, 제조업 구매관리자지수(PMI), 서비스 물가 등 아직 확인되지 않은 추가 지표로 불확실성이 상존하는 만큼 리스크 관리는 필요하다는 지적이다. 콜옵션을 매도해 ‘옵션 프리미엄(옵션 가격)’을 안정적으로 확보할 수 있는 ‘커버드콜’ 전략 활용이 필요하다는 조언도 나온다.

4일 펀드 평가회사 모닝스타(Morningstar)와 키움증권에 따르면 1월 미국 상장 ETF는 605억 달러가 순유입됐다. 특히 주식·채권형 ETF로 자금유입이 이어진 한편 원자재 ETF도 자금유입 전환이 이뤄졌다.

김진영 키움증권 연구원은 ‘신중론 vs. 낙관론(ETF)’ 보고서를 통해 “주식형 ETF로 350억 달러가 유입된 가운데 미국·신흥국·유럽·중국 및 아시아 등 글로벌 증시, 천연자원 및 원자재 섹터로 자금 유입폭이 확대됐다”며 “채권 ETF로도 225억 달러 순유입됐고 미국은 물론 신흥국 및 글로벌 채권에도 매수세가 관찰 됐다”고 설명했다.

미국 ETF 수익률 상위권에는 블록체인, 기술주, 전기차 및 2차전지, 클린에너지 등 낙폭과대 성장주가 이름을 올린 것으로 파악됐다.

비트코인 관련 상품인 ‘ProShares Bitcoin Strategy ETF’가 1월 한달간 40.3% 상승세로 수익률 1위를 기록했다. 이어 국내에서 ‘돈나무 언니’로 알려진 월가의 스타 투자자 캐시 우드의 ARK Fintech Innovation ETF(29.2%), ARK Next Generation Internet ETF(29.2%), ARK Innovation ETF(27.8%)가 다음으로 높은 수익을 나타낸 것으로 집계됐다.

김 연구원은 “위험회피 심리가 약화되고 낙관론이 우세해진 가운데 낙폭 과대 성장주가 강세를 시현했다”며 “하락폭이 컸던 테크주 및 전기차·클린에너지의 강세가 두드러졌다”고 설명했다.

반면 수익률 하위권에서는 미국 천연가스 관련 상품인 United States Natural Gas가 -44.5%로 가장 저조했다. 이어 금리상승 헤지 상품인 Simplify Interest Rate Hedge ETF(-41.5%), 터키 주식 관련 상품인 iShares MSCI Turkey ETF(-33.6%), 팔라듐 관련 상품인 abrdn Physical Palladium Shares ETF(-31.6%) 등 순으로 나타났다.

김 연구원은 “유럽 겨울철 기온 상승에 따른 천연가스 가격 급변동 속에 관련 ETF의 낙폭이 확대됐다”며 “연초 증시 랠리에 따라 변동성 지수(VIX) 및 롱-숏 전략도 약세였고 비료, 사료의 주 원료인 천연가스 가격 하락과 라니냐 약화 가능성 전망에 밀 등 농산물 가격도 하락했다”고 설명했다.

2월 ETF 시장 전망에 대해 증권가에선 낙관론을 즐기면서도 여전히 줄다리기가 지속 중인 만큼 리스크 관리는 필요하다는 조언이 나온다.

김 연구원은 “디스인플레이션이 언급된 만큼 시장이 앞서 반영한 3월 금리인상 종료 기대감도 강화되고 있다”며 “다만 아직 경기에 대해서는 불확실성이 상존한다. 부동산, 제조업 PMI, 서비스 물가 등 추가 지표 확인이 필요한 국면으로 추가 상승 이후 변동성이 확대될 수 있다”고 전했다.

1월 시장이 연준의 정책금리 종료 기대를 반영하면서 랠리가 시현됐고, 기대감이 먼저 반영된 물가 외 고용 지표에 대해서도 자신감 실리고 있는 만큼 시장의 온기가 이어질 수 있다는 판단이다.

다만 시장이 횡보할 가능성도 있는 만큼 ‘커버드콜’ 전략을 활용해야 한다는 조언도 나온다. 커버드콜은 주식 매수와 동시에 콜옵션을 매도해 ‘옵션 프리미엄(옵션 가격)’을 얻는 전략으로 시장이 하락해도 옵션 프리미엄으로 일부 상쇄할 수 있다는 장점이 있다.

김 연구원은 “현 국면에서 커버드콜 전략 주목은 주목한다. 커버드콜 ETF는 주식 포트폴리오 매수와 콜옵션 매도 전략을 결합해 자본이득 및 꾸준한 배당 이익 창출을 목표로 설계됐다”며 “기업실적은 계속 하향 조정이 진행되고 있고 경기선행지수도 하락 중인만큼, 추세적인 강세 지속 여부에 대한 불확실성도 상존해 있는 상황”이라고 강조했다.

![[찐코노미] 2026년 로봇 산업, 검증의 시간…현대차가 답인가](https://img.etoday.co.kr/crop/320/200/2272355.jpg)