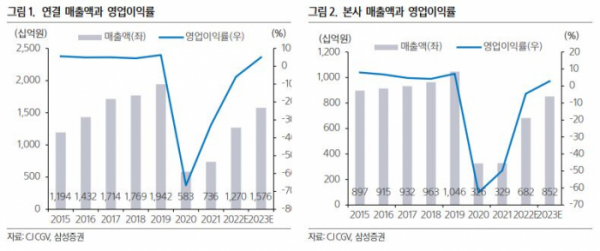

삼성증권이 CJ CGV에 대해 중국 사업 회복이 본격화해 수익 개선이 예상되나 재무 리스크 등이 남아있다고 분석했다. 투자의견은 ‘보류’, 목표주가는 기존 1만8000원에서 2만 원으로 상향조정했다. 전 거래일 기준 종가는 1만9340원이다.

3일 최민하 삼성증권 연구원은 “한국을 포함한 대부분 국가가 2022년 박스오피스 매출의 회복을 보인 반면 중국은 역성장을 면치 못했다”며 “엔데믹으로 전환하기 시작한 다른 국가들과 달리 중국은 강력한 코로나 봉쇄 정책을 펼쳤기 때문”이라고 분석했다.

최 연구원은 “고강도의 방역 정책을 완화한 이후 처음 맞이한 명절 ‘춘절(1월 21~27일)’을 기점으로 중국 박스오피스가 빠른 속도로 개선 국면에 들어서고 있어 CGV 중국 사업의 이익 개선이 예상된다”며 “춘절 연휴 7일간 박스오피스 수익은 67억6000만 위안(약 1조2000억 원)에 달했는데, 이는 2021년 춘절에 이어 역대 2위 기록”이라고 설명했다.

다만 최 연구원은 재무 리스크와 전환사채 물량 증가 부담은 여전하다고 했다.

그는 “팬데믹의 장기화로 재무 부담이 누적되면서 금융비용이 상당하다”며 “2018년부터 순적자로 전환한 이후 2022년에도 5년 연속 순손실 기록이 유력하다”고 봤다.

그는 “2020년 유상증자, 신종자본증권 발행, 2021년 전환사채 발행, 2022년 제3자배정 유상증자와 영구 전환사채(CB) 발행 등으로 자본 확충에 나선 바 있다”며 “작년 발행한 4000억 원의 전환사채의 전환가액은 2만2000원”이라고 했다.

이어 “주가가 전환가액 이상으로 올라서면 일부 투자자들이 차익 실현 물량에 나설 가능성이 큰 점은 주가에 부담 요인”이라고 덧붙였다.

최 연구원은 “중국 멀티플렉스 사업 성과가 전년 대비 큰 폭으로 개선이 예상돼 중국 사업 가치 상향으로 목표주가는 11% 높이나 투자의견은 ‘보류’를 유지한다”고 했다.

그는 “전년 대비 수익성은 개선될 전망이나 여전히 재무 부담이 크고 기 발행된 전환사채의 잔액 규모가 상당해 주가의 상방 압력을 제한할 것”이라고 전망했다.