증권가가 보는 국‧내외 투자전략

세계 경제에 경기침체 우려가 드리우며 자본시장에도 영향을 미치고 있다. 이에 연초 성공적인 투자를 위해서는 국내외 별로 전략적인 투자가 요구되는 시점이다.

현대차증권이 최근 발행한 ‘2023년 1분기 퀀트‧글로벌 상장지수펀드(ETF) 전략’ 보고서에 따르면 올해는 일부 국가를 제외하고는 대다수 국가가 역성장할 가능성이 크다. 부진한 기업실적이 경기침체로 이어진다는 설명이다.

다만 주요국은 올해 상반기를 지나면서 반등 국면에 진입할 것으로 전망했다. 이에 이창환 현대차증권 연구원은 “상반기 이후 이익 증가율 차별화 국면이 전개되면서 국가별 투자 매력도에 변화가 생길 것”이라며 “전망치의 변화를 꾸준히 체크해 이를 반영할 필요가 있다”고 조언했다.

현대차증권은 기대수익률 측면에서 적극적인 주주환원으로 자기자본이익률(ROE)을 유지하고 있는 선진국이 신흥국보다 상대적으로 매력적이라고 했다. ROE가 추세적으로 하락 중인 신흥국은 향후 증시 반등 구간에서 밸류에이션 저항이 발생해 지수 상단을 제한할 것이란 분석이다.

국가별로 보면 선진국의 경우 독일과 프랑스, 영국이, 신흥국 내에서는 중국과 인도가 투자 매력도가 높은 것으로 집계됐다.

다수의 서학개미가 포진해있는 미국의 경우에는 △산업재 △유틸리티 △경기소비재 △금융이 투자 매력도 상위 섹터로 나타났다. 반면 부동산 섹터의 경우 이익이 크게 줄어든 데다가 ROE가 낮고, 배당성향이 비정상적인 수치를 보이는 등 퀄리티 측면에서 부진하다고 분석했다.

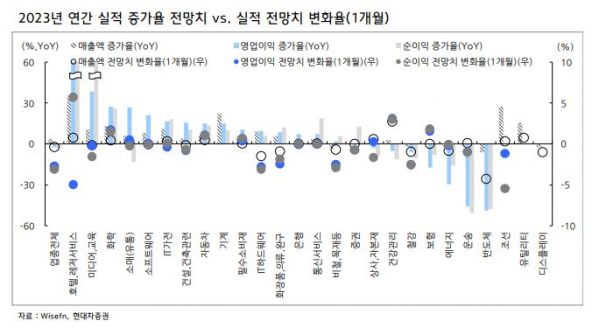

현대차증권은 올해 국내시장의 경우 실적 감소와 이익 전망치의 가파른 하향, ROE의 추세적 하락 등으로 주요국 대비 투자 매력도가 낮다고 봤다. 이에 매출과 마진이 증가하면서도 동시에 실적 전망치가 상향 조정되고 있는 업종을 골라야 한다고 조언한다.

다만 투자 매력도가 낮다 보니 매출액, 영업이익, 순이익(지배)이 모두 증가하면서 실적 전망치가 상향 조정되고 있는 업종은 화학 하나뿐이다.

이 연구원은 “영업이익, 순이익(지배)이 모두 증가할 것으로 전망되는 업종을 추가로 선별하면 에너지, 기계, 자동차, 소매(유통)”라며 “반면 유틸리티와 디스플레이는 영업이익과 순이익(지배)이 적자를 지속할 전망이고, 철강, 반도체 업종은 실적이 지난해보다 감소할 것으로 전망되면서 전망치가 크게 하향 조정되는 업종”이라고 분석했다.

한편 국‧내외를 불문한 올해 주도주(株)로는 가치주보다 성장주를 꼽았다.

이 연구원은 “아직까지 금융, 산업재, 유틸리티 등 가치주 관련 섹터의 이익과 펀더멘탈 지표가 성장주 관련 섹터보다 매력적으로 상반기까지 주도권을 유지할 전망”이라면서도 “상반기 중 미국 연방준비제도(Fed‧연준)의 금리인상이 마무리되면서 가치주에서 성장주로 로테이션할 전망”이라고 했다.

![[찐코노미] 2026년 로봇 산업, 검증의 시간…현대차가 답인가](https://img.etoday.co.kr/crop/320/200/2272355.jpg)