메리츠증권은 15일 포스코홀딩스의 1분기 역대 최대 엉업이익에 대해 중국 경기가 유의미하게 반등하는 시점까지 보수적인 접근이 유효하다고 전망했다.

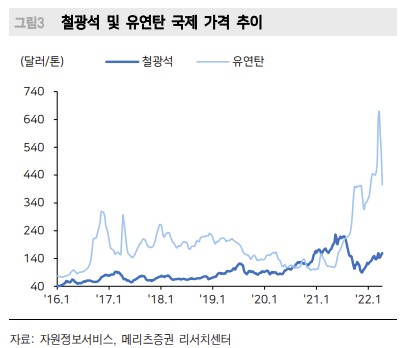

문경원 메리츠증권 연구원은 "이번 서프라이즈는 원재료 가격의 급격한 변동성과 자회사들의 실적 개선이 만들어낸 해프닝일 가능성이 높다"며 "특히 지난해 4분기(4Q21)부터 급격한 변동성을 보여주고 있는 유연탄 가격의 투입 원가 반영 시점은 예상하기 어려운 부분"이라고 밝혔다.

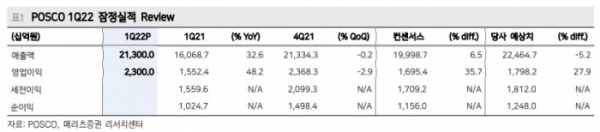

전날 포스코홀딩스는 연결 기준 1분기 영업이익이 2조3000억 원으로 작년 동기보다 43.9% 증가한 것으로 잠정 집계됐다고 공시했다. 영업이익과 매출 모두 역대 1분기 기준 최대 실적을 기록하는 '어닝 서프라이즈'를 달성했다. 매출은 21조3000억 원으로 같은 기간 32.8% 증가했다.

이에 대해 문 연구원은 "매출액은 컨센서스(+6.5%)와 당사 기대치(-5.2%) 대비 큰 차이가 없었다. 따라서 판가 상승보다는 원재료 가격의 추정 차이로 서프라이즈가 발생했을 가능성이 높다"며 "특히 해외 철강 법인의 수익성이 견조했던 것으로 추정된다. 별도 법인에서의 추정치는 크게 다르지 않았을 것"이라고 전망했다.

그러면서 연결 자회사들의 선방이 내놓은 실적이라고 분석했다.

문 연구원은 "포스코인터내셔널, 포스코에너지, 포스코ICT 등 연결 자회사들의 합산 영업이익도 예상을 1000억~2000억 원을 상회했을 가능성이 높다"며 "포스코인터내셔널은 철강 트레이딩 부문의 호조 및 가스전 수익성 개선, 포스코에너지는 약 45% QoQ 증가한 전력도매가격(SMP)이 주요 개선 요인"이라고 밝혔다.

이어 "러-우크라 전쟁 이후 유럽 철강 가격 상승 수혜 등이 거론됐으나, 실질적으로 그 수혜폭은 크지 않다"며 "결국에는 중국 유통가로 대변되는 전반적 업황과 조선 등 실수요자와의 협상 등에 주목해야 한다"고 전망했다.

끝으로 "올해 2분기(2Q22) 중 이뤄질 후판 가격 협상 역시 난항을 겪고 있는 것으로 판단된다. 조선 업황이 개선되고는 있으나 조선사들의 적자가 지속되고, 작년 하반기 가격을 크게 올린 상황에서 인상이 아닌 동결이 목표인 상황"이라며 "오는 25일 예정된 콘퍼런스콜에서 세부적인 내용을 파악하고 재접근해야 한다"고 권고했다.

![키키도 소환한 그 감성⋯Y2K, 왜 아직도 먹히냐면요 [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2292619.jpg)