손익분기 수준인 50달러 하회..5월부터 생산중단·투자감소 시작

저유가가 지속될 경우 미 셰일업체들의 대규모 파산이 불가피할 것이란 전망이다. 국제유가가 셰일업체들의 손익분기 수준인 50달러 내외(서부텍사스산 중질유·WTI 기준)를 밑돌면서 이미 생산중단과 투자감소가 시작됐다. 이 같은 영향은 금융시장에까지 미칠 가능성이 있다고 봤다.

10일 한국은행이 발표한 ‘저유가 지속이 미 셰일산업에 미치는 영향’ 자료에 따르면 저유가 기조가 당분간 지속될 것으로 예상되면서 이미 셰일산업의 투자 및 고용 위축이 가시화하고 있다.

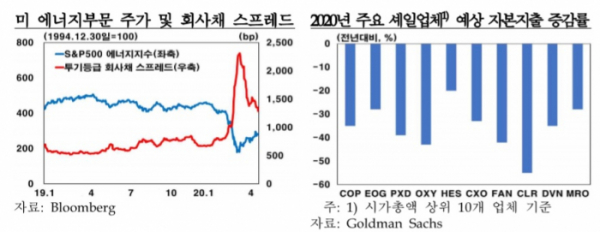

실제, 올 1분기(1~3월) 미 에너지기업들의 기업활동지수는 마이너스(-) 50.9를 기록해 2016년 통계편제 이후 최저치를 기록했다. 이달 1일 기준 미 원유 활동시추기수는 325기로 2016년 6월 이후 최저 수준을 보이고 있고, S&P500 에너지지수도 272.28에 그치고 있다. 투기등급 회사채 스프레드 역시 1354.17bp(1bp=0.01%포인트)를 기록 중이다.

이에 따라 다수의 셰일 탐사·생산업체들은 올해 중 자본지출을 전년보다 20~50% 삭감하는 계획을 공시했다. 미국 내 시가총액 상위기업인 COP US Equity는 35%, EOG US Equity는 28%, PXD US Equity는 39%를 줄이겠다고 발표했다.

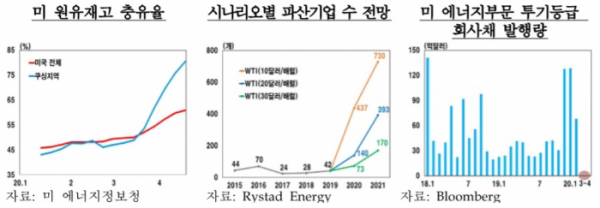

저유가가 장기화할 경우 재고누증에 따른 저장능력 부족 등으로 생산중단 기업이 확대되고, 한계기업을 중심으로 파산기업도 늘 것이란 관측이다. 실제, 미국 내 대표적인 원유 저장고이자 WTI유 실물 인도지점인 쿠싱지역 재고 충유율은 4월 24일 기준 81%에 달하고 있다. 이는 3개월 전 44%에 비해 두 배가량 증가한 것이다. 또, 현 유가 수준에서는 기존 유정을 통한 생산비용(배럴당 28달러 내외)도 충당하기 어렵다는 평가다.

대출비중이 높은 금융기관을 중심으로 부도 위험이 증대되고, 회사채 시장 내 신용경색 가능성도 높아지고 있다. 대형 은행의 에너지부문 대출비중은 작년 4분기 기준 768억 달러로 전체 대출 대비 1.7%에 불과하다. 다만, 일부 중형 은행의 경우 대출비중이 20%에 근접하는 등 신용리스크에 노출돼 있다.

올해 중 미 에너지부문 21개 기업이 투자적격등급에서 투기등급으로 강등됐다. 아울러 유가급락이 본격화된 3월부터는 미 에너지부문 투기등급 회사채 발행실적이 전무하다.

이는 부채 상환 어려움과 전례 없는 파산 가능성을 시사한다. 실제, 미 댈러스 연준(Fed) 조사에 따르면 에너지기업 중 40%가량은 WTI유가 배럴당 40달러로 지속될 경우 향후 2년 내 지급불능상태에 빠질 것이라고 답했다. 노르웨이 원유 컨설팅 업체인 리스타트 에너지(Rystad Energy)는 WTI가 배럴당 20달러를 유지할 경우 미 셰일업체는 올해 140개, 내년 393개가 파산할 것으로 예상했다. 30달러를 기록하더라도 같은 기간 73개, 170개가 파산할 것으로 봤다.

한은 관계자는 “미 셰일산업의 생산중단과 투자감소가 이미 시작됐다. WTI가 배럴당 20~30달러를 지속한다면 단순히 생산중단과 투자감소가 아니라 부실로 이어지면서 금융부문으로까지 확대될 소지가 있다”고 전했다.

![키키도 소환한 그 감성⋯Y2K, 왜 아직도 먹히냐면요 [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2292619.jpg)