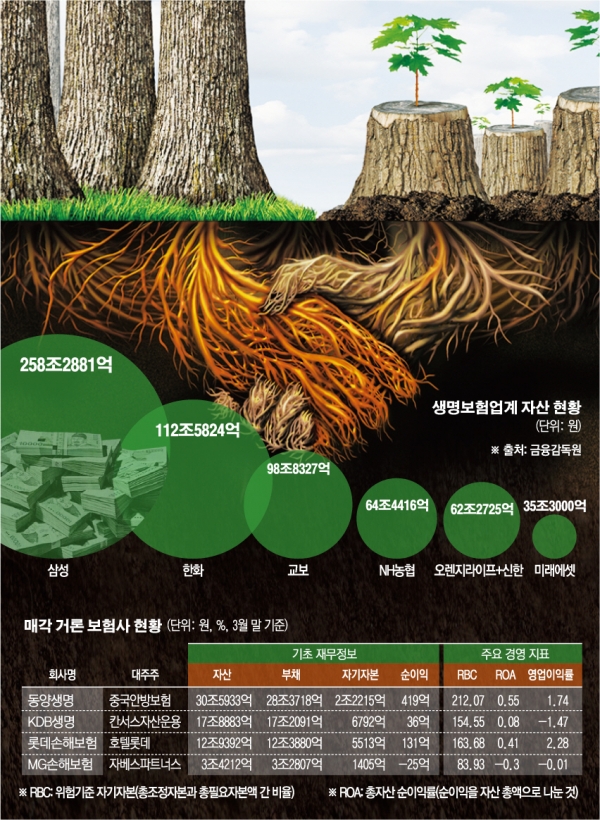

◇오렌지+신한, NH농협 바짝 추격 = 생명보험협회에 따르면 6월 말 기준 오렌지라이프의 자산은 31조5370억 원이다. 신한생명(30조7350억 원)과 합치면 62조2725억 원으로 불어난다. 삼성(258조2881억 원)ㆍ한화(112조5824억 원)ㆍ교보(98조8327억 원)ㆍNH농협생명(64조4416억 원)에 이은 ‘빅5’이다. 올해 초 PCA생명을 품에 안고 5위로 도약했던 미래에셋생명(35조3000억 원)은 자산 규모를 두 배 이상 벌리며 멀찌감치 따돌렸다. 4위인 NH농협생명을 2조 원 차이로 바짝 추격하고 있어 순위 다툼이 예상된다. 실적 면에선 NH농협생명을 앞선다. 상반기 오렌지라이프(5조5000억 원)와 신한생명(7조8800억 원)의 신계약 규모를 더하면 13조4000억 원에 달한다. NH농협생명(12조4400억 원)보다 1조 원 더 많다. 보험사 매출에 해당하는 수입보험료 역시 두 회사는 4조4824억 원으로 NH농협생명(3조9800억 원)을 넘어선다.

물론 양 사가 당장 합병 절차를 밟는 건 아니다. 금융당국 심사, 자회사 편입 승인 등 넘어야 할 산이 많다. 신한금융은 당분간 투 트랙 전략을 유지하며 합병 후 통합(PMI)을 준비할 계획이다. 조흥은행과 신한카드를 인수할 당시에도 같은 과정을 거쳤다.

문제는 화학적 결합이다. 오렌지라이프는 애자일(agileㆍ민첩한) 조직을 도입하는 등 외국계 회사의 색깔이 뚜렷하다. 이에 반해 신한생명은 임원-부서장-중간관리자-직원 등으로 이어지는 수직적 직급 체계를 가지고 있다. 두 조직의 문화적 차이를 좁히는 게 관건이다. 신한금융 관계자는 “신한생명은 보장성보험에, 오렌지라이프는 변액보험에 강점을 가진 회사”라며 “연계 영업 시너지가 기대된다”고 말했다.

◇KDB생명ㆍMG손보 등 매물 거론 = 보험업계에서는 잠재 매물로 동양생명과 KDB생명, 롯데손해보험, MG손해보험 등을 꼽고 있다. 우선 동양생명은 대주주인 중국 안방보험이 해외 자산 매각에 돌입하면서 다시 시장에 나올 거란 추측이 나오고 있다. 중국 금융당국은 안방보험 지배구조 개선을 위해 벨기에 계열사인 피데아보험 매각을 추진 중이다.

최근 안방보험 출신인 짱커 동양생명 부사장(CFO)이 일신상의 사유로 사임한 것도 매각설에 무게를 싣고 있다. 동양생명 자산 규모는 30조5933억 원으로 미래에셋생명 다음으로 많다. 2016년 안방보험 품에 안긴 ABL생명은 인수 당시 일정 기간 매각을 하지 않는다는 조건으로 대주주 적격심사를 통과해 매물 후보군에서 제외됐다. 한 보험사 고위관계자는 “안방보험은 당분간 동양생명을 팔 계획이 없는 것으로 안다”며 “이런 의사를 금융당국 역시 파악하고 있다”고 말했다.

2014년 이후 서너 차례 매각을 진행했다가 불발된 KDB생명도 잠재 매물로 거론되고 있다. 다만, 대주주인 산업은행이 2020년까지 경영 개선에 주력하겠다는 방침이어서 매각 작업은 경영 정상화가 이뤄진 뒤 추진될 가능성 높다.

손해보험업계에서는 롯데손보와 MG손보가 다음 M&A 타깃으로 거론되고 있다. 롯데손보는 지난해 롯데그룹이 지주사 체제로 전환하면서 매각 이슈가 부각됐다. 공정거래법상 비금융지주회사는 금융계열사를 소유할 수 없기 때문이다. 지난해 말 2대 주주였던 대홍기획이 보유한 롯데손보 주식을 부산롯데호텔이 인수하면서 매각설이 수그러들긴 했지만, 롯데카드 매각 과정에서 패키지로 넘길 수 있다는 추측이 나오고 있다.

MG손해보험은 대주단이 대출금 회수를 위해 매각을 추진 중이다. MG손보 최대주주인 자베즈파트너스는 지급여력(RBC) 비율을 높이기 위해 새마을금고중앙회에 유상증자를 요청했으나 새마을금고는 이를 거절했다. MG손보는 현재 83.9%까지 떨어진 지급여력(RBC) 비율을 일단 안정 수준인 150%까지 끌어올린 뒤 매각을 재추진할 계획이다. 금융당국에 제출한 경영 개선 계획안에 따라 이달 말까지 100%를 넘겨야 하는 과제를 안고 있다.

보험업계 관계자는 “금융지주사들이 비은행 계열 역량 제고를 위해 보험사 인수에 관심을 보인다”며 “한동안 잠잠했던 보험사 M&A 시장이 다시 활발해질 것”이라고 전망했다.

![키키도 소환한 그 감성⋯Y2K, 왜 아직도 먹히냐면요 [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2292619.jpg)