키움증권은 5일 한화에어로스페이스에 대해 사업구조 재편을 통해 투자 및 R&D 여력이 향상되고, 방산 솔루션의 턴키 수주가 용이해지며, R&D 역량과 효율성이 개선될 것이라며 목표주가를 7만 원에서 7만4000원으로 5.71% 상향했다. 다만 단기 급등에 따른 상승 여력을 감안해 투자의견을 '아웃퍼폼'으로 한 단계 조정했다.

김지산 키움증권 연구원은 "그룹 내 방산 역량을 한화에어로스페이스로 통합함으로써 한국을 대표하는 종합 방산 솔루션 기업의 면모를 갖추고, 민수와 군수 사업이 혼재돼 있던 사업 포트폴리오의 정체성이 방산으로 명확하게 정립될 것"이라고 평가했다.

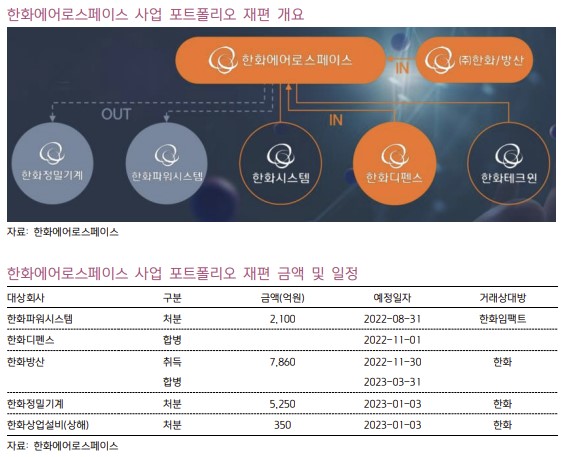

앞서 한화에어로스페이스는 그룹 관계사와 빅딜을 통해 한화디펜스를 흡수합병하고, ㈜한화의 방산 부문을 인수하는 대신, 한화정밀기계와 한화파워시스템을 매각하는 대규모 사업 포트폴리오 조정안을 발표했다.

이에 대해 "한화에어로스페이스는 RSP 사업 적자 등으로 인해 현금창출력이 제한적이었으나, 한화디펜스와 한화/방산을 합병함으로써 투자 및 R&D 여력이 크게 향상될 것"이라며 "지상체계, 유도무기, 대공방어, 감시정찰, 지휘통제 시스템에 이르기까지 전 영역의 방산 솔루션을 제공할 수 있게 됨에 따라 턴키 수주가 용이하고, 무기체계, 발사체, 위성 등의 R&D 역량과 효율성이 개선될 것"이라고 전망했다.

또 "향후 UAM 등 미래 모빌리티와 발사체 및 위성 중심의 우주 사업에서 성장 동력을 확보해 나갈 계획"이라며 "러시아발 유럽 안보 위기, 미국과 중국의 패권 경쟁, 중동 갈등 등 글로벌 군사적 긴장이 높아짐에 따라 방산 수요 증가로 이어질 것"이라고 내다봤다.

2분기 실적도 예상 이상의 호조를 기록했다. 김 연구원은 "중국 봉쇄 영향으로 정밀기계가 부진했고, 디펜스와 파워시스템의 매출이 미흡했으나, 테크윈이 북미 B2B 매출 고성장 기조와 함께 호실적을 주도했고, 에어로스페이스의 RSP 손실 규모가 축소됐다"라며 "방산과 B2B 중심의 방어적 사업 포트폴리오와 충분한 수주 잔액이 경기 둔화 국면의 실적 안정성을 입증했다"라고 분석했다.

!["깜빡했어요" 안 통한다…20일부터 병원·약국 갈 땐 '이것' 꼭 챙겨야 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2025475.jpg)