국회 예산정책처 ‘경제동향&이슈’…단기 운용성과 기준 평가서 탈피해야

우리나라의 비재무적 위험이 OECD(경제협력개발기구) 회원국들보다 상대적으로 높다는 분석이 나왔다. 향후 국내 기관투자자가 ESG(환경·사회책임·지배구조)-투자를 적극적으로 수용할 경우 상장기업의 비재무 위험 관리 수준이 개선될 것이란 제언이 나온다.

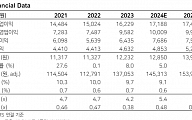

국회 예산정책처(NABO)는 28일 ‘경제동향&이슈’ 6월호에서 “해외 기관 투자자와 비교하면 국내 기관투자자가 ESG-투자 활용에 더욱 소극적인 상태”라고 밝혔다. 2017년 국가 ESG-점수 수준을 비교하면 한국은 58.3으로 OECD 회원국 평균 73.7보다 낮아 비재무 위험 수준이 높다.

예정처는 “해당 기간 OECD 회원국의 ESG-점수가 평균적으로 하락한 폭(0.2)에 비해 한국의 하락 폭(1.3)이 크다”고 언급했다. 특히 한국은 환경 관련 위험은 감소했지만 사회 관련 위험은 증가했다.

예정처는 “지난해 한국에서 진행된 박근혜 대통령 탄핵 정국으로 인해 정부 운영의 중단에 대한 우려가 나오면서 사회 관련 위험이 증가한 것으로 보인다”며 “같은 기간 한국에서 이산화탄소배출량 증가 속도가 상대적으로 낮고, 전력 생산의 석탄 의존도가 상대적으로 낮아지는 등 환경 관련 위험은 감소했다”고 설명했다.

예정처는 위험 관리를 위해 기관투자자의 ESG-투자 수용을 확산해야 한다고 제언했다. 예정처 관계자는 “기관투자자는 비재무 위험에 대한 분석을 토대로 중장기 운용성과 개선을 위한 투자 기회를 탐색할 수 있는 전문지식과 영향력 등을 보유하고 있다”며 “해외 주요국은 기업경영의 투명성 제고를 통한 투자자 보호라는 차원에서 ESG-투자 관련 기관투자자의 역할을 확대하고자 노력 중이다”고 강조했다.

다만 예정처는 ‘주인-대리인 이론’을 들어 기관투자자가 ESG-투자를 적극적으로 수용할 유인이 크지 않을 수 있다고 우려했다. 주인-대리인 이론을 참조하면 기관투자자는 대리인으로서 수익자의 이해와 일치하지 않는 방향으로 행동할 가능성이 있다는 것이다.

예정처 관계자는 “기관투자자가 단기 운용성과를 기준으로 평가받는 경우, 장기 운용성과 개선을 지향하는 ESG-투자를 수용할 유인이 크지 않을 것”이라며 “기관투자자의 ESG-투자 활용 유인이 크지 않으면, 기관투자자 보유 자산이 성장하더라도 국가 전반의 비재무 위험의 하락은 실현되지 않을 수 있다”고 경고했다.

![[컬처콕] "하이브는 무늬만 멀티레이블 경영"…민희진 폭로로 드러난 K레이블의 실체](https://img.etoday.co.kr/crop/320/200/2017886.jpg)