신한투자증권은 17일 한국항공우주에 대해 ‘실적 순항, 결국은 커가는 경쟁력’이라며 ‘매수’를 추천했다. 목표주가는 6만7000원을 유지했다.

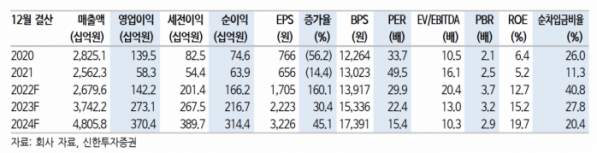

이동헌 신한투자증권 연구위원은 “4분기 한국항공우주의 실적은 영업이익이 380억 원으로 흑자전환을 예상한다”며 “컨센서스 대비 6%를 소폭 하회하는 수준으로 순항하는 수준”이라고 전했다.

수리온 납품, KF-21과 LAH 개발 매출은 정상 진행됐다는 설명이다. 4분기 소해헬기 체계개발(3454억 원), 상륙공격헬기 체계개발(4384억 원)이 수주됐지만 당장의 충당금 이슈는 없다고 봤다. 또 리오프닝 수혜로 매출액이 36% 증가한 1887억 원을 기록할 것으로 예상하나 환율 하락의 영향으로 마진 개선이 제한된 것으로 추정했다.

수주 모멘텀이 계속되면서 실적은 점차 개선될 것으로 내다봤다.

이 연구위원은 “지난해 폴란드 FA-50 4조2000억 원, 엠브라이어 주익 RSP 4조 원, LCH 양산 3000억 원, 개발 수주 8000억 원 등의 공시가 이어졌다”며 “폴란드 수주는 올해 하반기 실적으로 연결돼 연간 실적 레벨업을 기대한다”고 말했다.

이어 “올해는 상반기 말레이시아, 하반기 이집트 FA-50으로 연간 4조 원 이상의 수주를 기대한다”며 “폴란드 FA-50이 2023년 하반기부터 매출 인식되고, 마진이 좋을 폴란드를 통한 해외 매출 회복이 올해 전체 실적을 끌어올릴 것이 보인다”고 설명했다.

한국항공우주가 세계시장에서 경쟁력이 커가는 만큼 장기 투자관점에서 긍정적이란 평가다.

이 연구위원은 “군용기 시장의 높은 진입장벽의 영향으로 동사는 기본적으로 높은 멀티플을 부여 받는다”며 “높은 멀티플의 영향으로 작은 이슈에도 큰 주가 변동을 보인다”고 전했다.

이어 “큰 그림에서의 투자뷰는 결국 세계시장에서 경쟁력이 커져 간다는 것”이라며 “2018년 미국 고등훈련기 사업 수주실패 이후 사양화되는 듯 했으나 폴란드 수주가 전환점이 되고 있다. 성능개량이 이어지며 올해는 말레이시아, 이집트 수주가 이어질 것”이라고 강조했다.

!["깜빡했어요" 안 통한다…20일부터 병원·약국 갈 땐 '이것' 꼭 챙겨야 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2025475.jpg)