내달 초 본입찰…업황 악화ㆍ대기업 불참에 분리매각 가능성도

아시아나항공 인수전에 나선 애경그룹이 스톤브릿지캐피탈과 컨소시엄 구성에 나섰다. 다음 달 본입찰을 앞두고 두 후보가 손을 잡으면서 애경-스톤브릿지캐피탈과 HDC현대산업개발-미래에셋대우 컨소시엄의 2파전이 될 전망이다.

17일 관련 업계에 따르면 재무적 투자자(FI)를 물색해오던 애경그룹은 스톤브릿지캐피탈과 아시아나항공 인수를 위한 컨소시엄 구성을 진행 중인 것으로 알려졌다. 다만 애경그룹 관계자는 "아직 결정된 바는 없다"고 말했다.

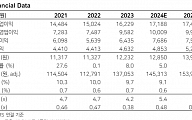

애경은 인수전 초반부터 적극적인 의지를 밝혀왔으나 부족한 자금력이 한계로 지적됐다. 애경그룹의 현금 및 현금성 자산은 약 4000억 원 수준으로 알려져 있다. 아시아나항공의 예상 매각가는 1조5000억 원에서 최대 2조 원 수준이다. 인수자는 금호산업이 보유한 아시아나항공 지분 31%와 유상증자 신주를 인수한다.

FI로 참여한 스톤브릿지캐피탈은 단독 입찰이 불가능하다. 그동안 정부는 FI의 단독 인수를 허용하지 않겠다는 뜻을 밝혀왔으며 아시아나항공을 원활히 경영할 수 있는 인수자를 선호하고 있다.

이에 숏리스트(적격인수후보자)에 오른 두 후보자가 손을 잡은 것으로 풀이된다.

다음 달 초 본입찰을 앞둔 가운데 아시아나항공을 인수하겠다는 대기업은 아직까지 나타나지 않았다. 예비입찰에 참여한 행동주의 사모펀드(PEF) KCGI는 홍콩계 PEF 뱅커스트릿과 컨소시엄을 구성했으나 SI를 확보하지 못한 것으로 알려졌다.

항공업황 악화와 대기업 불참으로 유찰 가능성까지 언급되는 가운데 분리매각 가능성도 다시 고개를 들고 있다.

이동걸 산업은행 회장은 14일 국정감사에서 아시아나항공 매각이 잘 안 될 것이라는 관측이 있다는 지적에 "단기 시장이 악화돼 (매각 작업에) 영향을 받을 가능성이 있다"고 언급했다.

이 회장은 분리매각에 대해 "대안으로 고민하고 있다"면서 "지금은 통매각을 원칙으로 하지만 매각 과정에서 어떤 방식으로 협의될 지 알 수 없다"고 말했다.

금호산업과 산은은 올해 안에 매각을 마무리하겠다는 목표로 매각 작업을 진행 중이다. 연내 매각이 이뤄지지 못하면 산은 등 채권단이 금호산업의 보유 지분을 대신 처분할 수 있게 된다.

![[컬처콕] "하이브는 무늬만 멀티레이블 경영"…민희진 폭로로 드러난 K레이블의 실체](https://img.etoday.co.kr/crop/320/200/2017886.jpg)