7월 수출부진+일본 화이트리스트 배제 가능성+2분기 GDP 발표+연준 인하가능성 복합작용

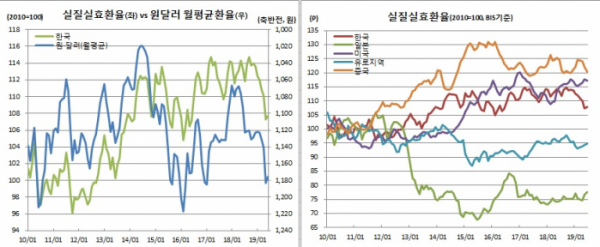

원화 실질실효환율(REER·real effective exchange rate)이 7개월만에 반등했다. 미중간 무역협상 기대감에다, 미국 연준(Fed)이 기준금리를 인하할 수 있다는 입장으로 돌아선 때문이다. 그간 낙폭이 컸었다는 점도 작용했다.

5월에는 107.26으로 2016년 6월(107.09) 이후 2년11개월만에 최저치를 보였었다. 아울러 6개월 연속 떨어져 11년만에 최장기간 하락세를 나타냈었다.

실질실효환율이란 세계 60개국의 물가와 교역비중을 고려해 각국 통화의 실질적 가치를 보여주는 지표다. 수치가 100보다 높으면 기준연도(2010년)보다 그 나라 화폐가치가 고평가(원화 강세) 됐다는 의미며, 낮으면 저평가(원화 약세) 됐다는 뜻이다. 즉 이 수치가 상승하면 수출의 가격경쟁력이 약화됨을, 하락하면 강화됨을 의미한다. BIS는 3월 실효환율 발표부터 기존 61개국 중 베네주엘라를 뺀 60개국으로 집계 중이다.

한국은행 관계자는 “6월 중순부터 미중 무역협상 재개 기대감이 확산했고, 연준 연방공개시장위원회(FOMC)에서 통화완화적인 입장을 내놨다. 이에 따라 원화가 강세(원·달러 환율 하락)를 보인 때문”이라며 “4월말 5월초 원화 약세가 컸던 것도 되돌림한 부문이 있다”고 평가했다.

그는 다만 “7월 흐름을 예단킨 어렵다. 전반적으로 수출이 부진한 가운데 일본 수출규제도 계속되고 있다. 화이트리스트 관련 추가 조치 우려도 여전하다. 25일엔 2분기 국내총생산(GDP)가, 월말엔 연준 FOMC가 예정돼 있다”며 “정치적 이슈와 지표 결과에 따라 환율이 등락할 가능성이 높다”고 덧붙였다.

6월 평균 원·달러 환율은 전월대비 0.6%(7.67원) 하락한 1175.62원을 기록했다. 5월에는 1183.29원으로 2017년 1월(1185.10원) 이후 최고치를 경신한 바 있다. 오름폭 역시 3.7%(42.34원)를 기록해 2011년 9월 4.2%(45.44원) 이후 가장 컸었다.

한편 일본은 1.42%(1.09포인트) 오른 77.67로 조사국가중 상승률 5위를 기록했다. 유로는 0.47%(0.44포인트) 상승한 94.68을 보였다. 반면 중국은 1.45%(1.77포인트) 떨어진 120.42를 나타냈다. 하락률 기준 조사국가중 3위에 올랐다.

한편 물가를 포함하지 않은 원화 명목실효환율(NEER·nominal effective exchange rate)은 0.61%(0.68포인트) 상승한 112.45를 기록했다. 이에 따라 명목실효환율에서 실질실효환율을 뺀 실효환율 차이는 4.74포인트로 확대됐다. 이는 11년1개월만에 최대치를 보였던 3월(4.76포인트) 이후 3개월만에 다시 확대세를 기록한 것이다.

![무대를 뒤집어 놓으셨다…'국힙원탑' 민희진의 기자회견, 그 후 [해시태그]](https://img.etoday.co.kr/crop/320/200/2018137.jpg)