2017년말 50.2% 비중..외환보유액 증감이 유출입에 영향..은행 1개월·10년물 소폭영향

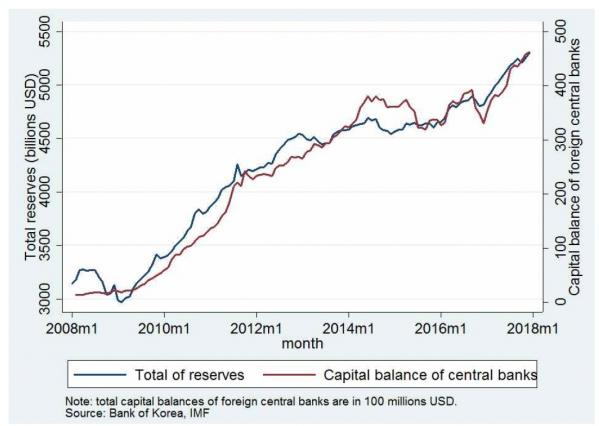

내외금리차 축소나 역전에 외국인 채권투자 자금이 빠져나갈 위험은 사실상 없다는 분석결과가 나왔다. 오히려 자국의 외환보유액 증감에 더 민감하게 반응했다. 이는 외국인 원화채권투자 자금 중 절반이 넘는 자금이 중앙은행 자금이기 때문으로 풀이된다.

반면 민간자금인 은행 투자자금 중 1년물과 10년물 구간에서 내외금리차가 영향을 미쳤지만 그 영향은 크지 않았다.

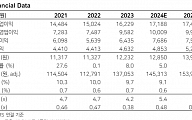

이는 외환보유액에 기반한 외국인의 원화채권 투자가 매월 1000억원씩 증가한다고 가정할 경우, 각각 14억7000만원 내지 14억9000만원씩 덜 유입됐다는 의미다. 금융감독원 자료에 따르면 2010년 1월부터 2017년 12월까지 외국인의 원화상장채권 순투자 월평균 규모는 3920억원에 달했다.

공포지수로 불리는 빅스(VIX)지수가 1%포인트 상승하면 각구간별로 0.13%포인트, 0.12%포인트, 0.13%포인트씩 줄었다. 부도지표인 신용부도스와프(CDS) 프리미엄이 1%포인트 상승해도 각구간별로 0.07%포인트, 0.07%포인트, 0.06%포인트씩 축소됐다. 반면 명목 내외금리차가 100bp 감소하더라도 국내 채권투자 증가 규모엔 변화를 주지 못했다.

이는 같은기간 중앙은행의 원화채권 투자자금이 11억달러에서 462억달러로 급증한 데 따른 것이다. 전체 외국인 원화채권 투자자금 규모 대비 비중으로 보면 2.7%에서 50.2%로 확대된 것이다.

기관별로는 은행이 외환보유액에 가장 큰 영향을 받았다. 1개월물의 경우 2.14%포인트 움직임을 나타냈다. 이어 중앙은행은 1.52%포인트, 펀드는 1.42%포인트였다. VIX는 은행과 펀드가 각각 0.11%포인트씩 영향을 받았다. 중앙은행도 0.09%포인트 영향이 있었다.

은행만이 내외금리차에 일부 영향을 받았다. 내외금리차가 100bp 감소할 경우 1년물이 0.05%포인트, 1년물이 0.07%포인트 증가폭이 줄어드는 것으로 나타났다.

김수현 한은 부연구위원은 “금융시장 안정이 유지된다면 주요국 외환보유액의 추세적 증대에 따라 우리나라 채권시장으로의 자본유입도 증대될 전망”이라며 “다만 글로벌 또는 국가 리스크 상승시 일시적 자본 유출은 발생할 수 있겠다”고 말했다. 그는 또 “국내 채권시장이 성숙해진데 따른 것으로 외환과 금융시장 안정을 위한 제도적·정책적 방안을 지속적으로 시행하고 해외자본 흐름의 변동성을 완화하는 것이 중요하겠다”고 덧붙였다.

한편 이번 분석은 중앙은행과 국부펀드, 펀드, 은행 등 공공자본과 민간자본으로 투자주체를 나눠 봤다는데도 의미가 있겠다.

![[컬처콕] "하이브는 무늬만 멀티레이블 경영"…민희진 폭로로 드러난 K레이블의 실체](https://img.etoday.co.kr/crop/320/200/2017886.jpg)