신한금융투자는 18일 올해 6월 연방공개시장위원회(FOMC) 결과는 비둘기파적 해석이 더 타당하다며 시중금리 정체 현상이 나타날 가능성이 높다고 평가했다.

앞서 미국 연방준비제도(Fed·연준)는 6월 FOMC에서 성명서를 통해 기준금리를 기존 1.50~1.75%에서 1.75~2.00%로 0.25%포인트 상향 조정했다. 올해 점 도표를 소폭 상향 조정했고 저금리 기조 유지 문장도 삭제했다.

곽현수 연구원은 “매파 해석을 보면 연준이 더 이상 저금리 기조를 유지하지 않겠다고 밝혀 긴축으로 통화 정책을 전환했다는 인식”이라며 “유동성 파티가 끝났다고 받아들일 수 있다”라고 말했다.

그러면서 “하지만 이보다는 비둘기파적 해석이 타당하다”면서 “차후 금리 인상은 중립 금리를 넘어설 수 있다는 인상과 동시에 금리 인상을 둘러싼 논쟁이 심화될 수 있음을 의미한다”고 강조했다.

더들리 전 뉴욕 연준 총재의 발언에서도 이같은 신호들이 감지됐다. 더들리 총재는 인터뷰를 통해 미 연준의 통화정책이 향후 다소 긴축적일 수 있다며 긴축 근거로 지속가능한 수준보다 낮은 실업률을 꼽은 바 있다. 정책 정상화가 아닌 중립 금리 인상의 금리 인상은 지금처럼 빠른 금리인상 가능성을 낮추는 요인이다.

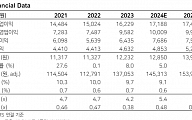

최근 미국 시중금리가 정체 현상을 보인 것도 이같은 해석을 뒷받침한다. 지난 주말 미국 국채 2년물, 10년물 금리는 각 2.5%, 3.0% 근방에서 정체된 것으로 나타났다. 2년물 기준 적정 수준인 2.7~2.8%보다 낮은 수치다.

곽 연구원은 “6월 FOMC에서 2020년 점 도표는 그대로 유지된 이유를 생각해볼 필요가 있다”며 “연내 두 차례 추가 인상(2.5%) 이후 금리 인상은 속도 측면에서 제동이 걸릴 수 있다”라고 내다봤다.

이어 “두 국채 금리가 2.5~3.0%에서 크게 벗어나지 못하면 시장에는 긍정적인데, 이는좁혀진 장단기 금리 차가 점차 안정을 찾을 수 있기 때문”이라며 “채권시장장이나 안전자산의 방향성이 모호해지면 주식시장이나 위험자산으로 자금이 이동할 수 있다”고 덧붙였다.

![[컬처콕] "하이브는 무늬만 멀티레이블 경영"…민희진 폭로로 드러난 K레이블의 실체](https://img.etoday.co.kr/crop/320/200/2017886.jpg)