증권사 자금조달+국채선물 저평에 따른 차익거래..차입 90%는 증권사

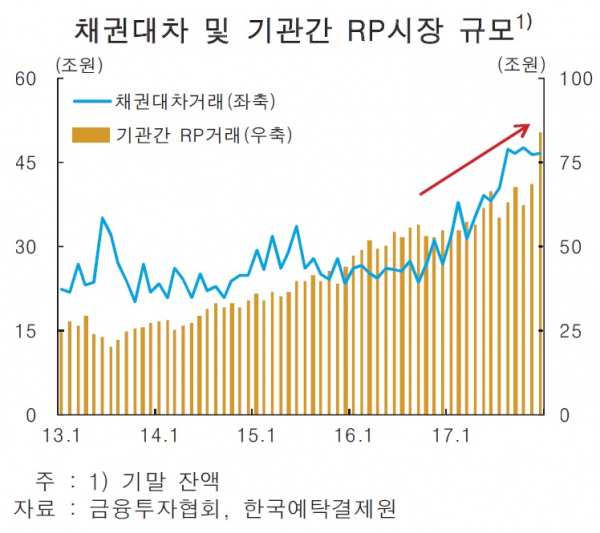

지난해말 채권대차규모는 47조원에 육박하는 조사됐다. 특히 증권사들의 자금조달 수요와 국채선물 저평가에 따른 차익거래가 늘면서 전년대비 70% 이상 급증했다.

다만 전체 상장채권에서 차지하는 비중은 아직 미미하고 선진국과 비교해서도 크게 적어 향후 증가추세는 이어질 것이라는 관측이다.

이는 증권사들의 대고객 신용공여 및 레버리지 투자재원 마련을 위한 채권차입이 크게 확대됐기 때문이다. 실제 2009년부터 2017년중 채권대차 잔고와 기관간 환매조건부채권(RP) 잔고간 상관계수는 0.83으로 매우 높았다. 또 국채선물가격 저평가로 인해 채권 현물을 매도하고 국채선물을 매수하는 차익거래 목적의 채권차입도 늘었기 때문이라는게 한은측 설명이다.

채권대차 거래에서 채권 차입은 증권사가 90.4%(420조7000억원)로 대부분을 차지했다. 반면 채권대여는 장기 채권투자자인 연기금(32.3%, 150조4000억원)과 보험사(19.5%, 90조6000억원), 은행(24.9%, 115조7000억원) 등 다양한 기관이 참여하고 있었다.

거래대상 채권은 국채가 93.5%(43조6000억원)로 대부분이었고, 통안증권(통안채, 6.3%, 2조9000억원)도 일부 활용됐다. 또 국채 중 국채선물 기준채권(바스켓물)은 국채 현선물간 차익거래 목적으로, 비지표물 및 경과물은 RP 매도용 채권으로 활용되는 것으로 추정했다.

한편 채권 차입자가 대차거래시 제공하는 담보로는 주식과 채권, 상장지수펀드(ETF), 양도성예금증서(CD), 현금 등 다양했다. 다만 채권이 절반인 50%를 차지했고, 기업어음(CP)과 전자단기사채(전단채) 비중이 20%를 넘었다.

다만 우리나라의 채권대차시장 활용규모는 전체 상장채권의 2.1%, 국채 활용비율은 6.8%에 그치고 있는 중이다. 이는 미국 금융조사국(OFR)이 2015년 10월부터 12월중 조사한 국채 및 회사채 등 가용채권 중 대차에 활용된 채권비중 14.1%에 비해서는 크게 적은 수준이다.

최영주 한은 자금시장팀 차장은 “채권대차 규모가 더 증가할지는 말하긴 어렵지만 추이로는 많이 증가하고 있는 중”이라고 설명했다.

![[컬처콕] "하이브는 무늬만 멀티레이블 경영"…민희진 폭로로 드러난 K레이블의 실체](https://img.etoday.co.kr/crop/320/200/2017886.jpg)