조상훈 삼성증권 연구원은 이날 보고서에서 “하이트진로의 1분기 연결기준 매출액은 전년대비 3.6%포인트 증가한 4281억 원, 영업이익은 189억 원으로 흑자전환하지만 영업이익이 컨센서스(증권사 평균 전망치)를 30% 하회할 것으로 전망된다”며 이같이 밝혔다.

조 연구원은 하이트진로의 맥주 매출이 1월 한파와 파업 등에도 불구하고 전년 대비 6.6% 증가할 것으로 예상했다. 배경으로는 △발포맥주 ‘필라이트’ 효과 △수입맥주의 매출 고성장 △2016년 4분기 맥주가격 인상과 지난해 4월 브랜드 리뉴얼에 따른 기저효과 등을 꼽았다. 소주 매출은 지방에서의 점유율이 지속적으로 상승하면서 전년 대비 1.9% 증가할 것이라고 전망했다..

매출액이 늘었음에도 영업이익이 컨센서스를 밑도는 것은 참이슬 도수 인하(17.8도→17.2도)에 따른 생산비용과 맥주 프로모션 비용 등 선제적인 비용 집행이 늘었기 때문이다. 조 연구원은 “프로모션 관련 비용 지출이 올해 지속될 가능성을 고려해 2018년 EPS(주당순이익) 전망치를 9% 하향 조정하고 목표주가를 2만5000원으로 11% 하향조정했다”고 전했다.

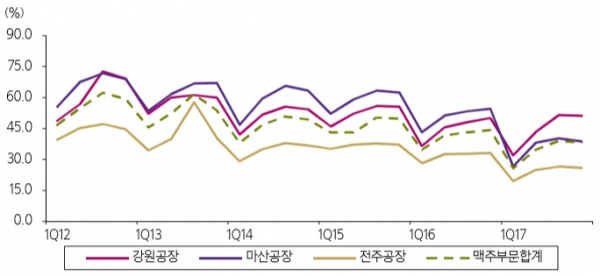

다만 조 연구원은 하이트진로의 향후 실적과 관련해 긍정적 요인이 많다고 조언했다. 특히 지난 3월 마산 맥주공장 일부 라인을 소주 생산라인으로 전환한 것과 관련해 그는 “맥주공장 가동률을 높여 맥주 사업의 ‘턴어라운드’를 앞당길 수 있을 것”이라며 “상대적으로 점유율이 낮았던 영남권 지역에서의 침투율이 상승해 소주 점유율 확대에도 긍정적”이라고 언급했다.

![[컬처콕] "뉴진스 아류" 저격 받은 아일릿, 낯 뜨거운 실력에도 차트 뚫은 이유](https://img.etoday.co.kr/crop/320/200/2017630.jpg)