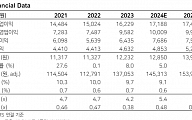

현대저축銀 우선협상자에 선정…하이마트 실패 경험 중소형 위주 사업 다각화

앞서 유 회장은 지난해 장내 매입을 통해 레미콘 사업을 하는 동양의 경영권을 확보해 시장에 존재감을 알렸다. 치열한 지분 경쟁 속에서도 동양 인수에 성공하면서 다시 한번 ‘M&A 큰손’으로 불리기 시작했다.

유진그룹의 사업 기반인 레미콘 사업의 강화와 함께 사업 영역 확장을 최근 1년 새 이뤄낸 셈이다.

유 회장은 과거 하이마트 인수에 실패한 경험이 있다.

유진그룹은 2007년 매출액이 두 배나 많은 하이마트를 1조9500억 원에 인수했다. 당시 유진그룹은 인수 차입금 중 70%를 차입으로 조달했다. 이 같은 부담에 유진그룹은 유동성 위기에 빠졌고 결국

2012년 하이마트를 다시 매각했다.

당시 유 회장이 하이마트 인수 과정에서 선종구 전 하이마트 회장과 지분율, 경영권과 관련해 이면계약을 맺은 것도 문제가 됐다.

이 같은 경험이 유 회장의 전략에 변화를 준 것으로 보인다. 그 후 유 회장은 대형 매물보다는 현대저축은행, 동양 등과 같은 중소형 회사 인수해 집중하기 시작했다.

그는 이번 현대저축은행 인수에서 유진기업을 전략적투자자(SI)로, 유진PE를 재무적투자자(FI)로 참여시켰다. 이들 컨소시엄은 유진기업의 현금과 일부 차입, 유진PE의 펀드 조성액을 통해 인수 자금을 마련할 것으로 관측되고 있다. 현대저축은행의 인수금액은 2000억 원 안팎이 될 것으로 예상되고 있다.

IB업계 관계자는 “유진그룹은 하이마트 실패 후 규모가 1조 원 이상 될 수 있는 M&A 시장에 모습을 드러낸 적은 거의 없지만, 참여하는 중소형 딜에서는 상당한 성공률을 보이고 있다”고 말했다.

![[컬처콕] "하이브, 무늬만 멀티레이블 경영"…내분으로 드러난 K레이블의 실체](https://img.etoday.co.kr/crop/320/200/2017886.jpg)